Bron: NBC

2024 is wederom een turbulent jaar geweest voor de bakkerij. “We dachten in rustiger vaarwater te komen, maar de wereld om ons heen fluctueert en is weinig voorspelbaar momenteel. De bakkerij heeft te maken met snel oplopende kosten van o.a. loon- en energie en verduurzaming. Tegelijkertijd blijven consumenten onzeker en afwachtend. Een na-ijl effect van de crisis afgelopen jaren, aldus Frank Janssen, directeur a.i. van NBC. Janssen geeft, aan de hand van data die NBC verzamelt een beschouwing op de gebeurtenissen en marktpositie van de bakkerij het afgelopen jaar. En doorkijkje naar 2025 en verder.

(Dit document is ook als PDF te downloaden)

Aanloop naar 2024

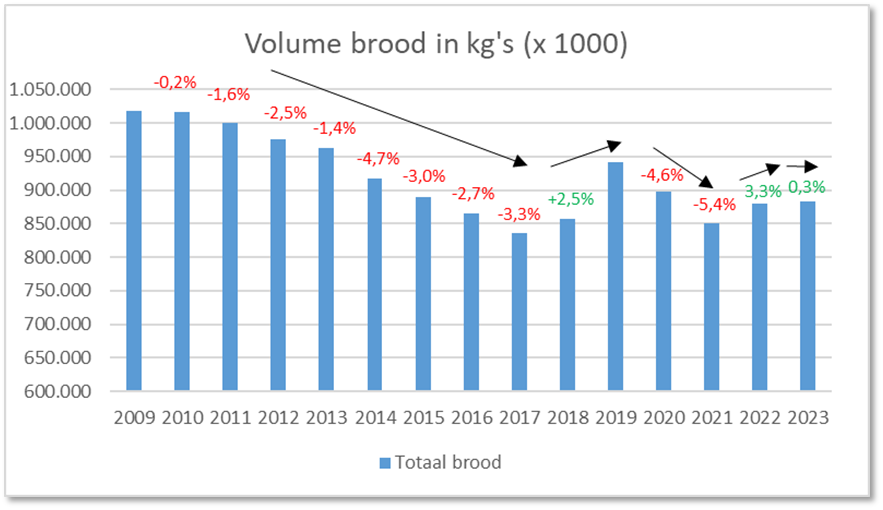

Dalende broodconsumptie, toenemende concurrentie, personeelstekorten en minder animo om voor het bakkersvak te kiezen: deze nog altijd zichtbare trends stammen al vanuit de financiële crisis in 2008. De bakkerij kampt met negatieve publicaties en een aantal grote issues die het imago van brood in het decennium na deze crisis beschadigd hebben. Enkele issues bleken lange tijd effect te hebben, zoals negatieve publicaties ‘Broodbuik’ en ‘de Voedselzandloper’, die koolhydraten en brood in een slecht daglicht zetten. We zagen de broodconsumptie dalen.

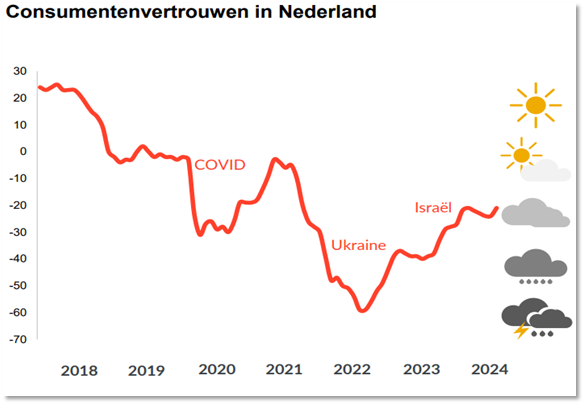

In 2018 en 2019 is er een kort herstel te zien, mede dankzij een grote broodcampagne, mogelijk gemaakt door NVB, Nebafa, het SAB en deels gefinancierd door de EU. Door positieve communicatie in de vorm van Odes komt aan de koolhydratenhype een eind en zijn er geen grote issues meer rondom brood. Het imago herstelt. Helaas zorgen de covid-19 pandemie en het sluiten van de out-of-home kanalen weer voor een daling van broodconsumptie en financiële problemen voor veel bakkerijen. De tweede broodcampagne in 2022-2023 zet nogmaals het volkorenbrood als ‘hero’ neer, maar de nasleep van de pandemie en de oorlog tussen Rusland en Oekraïne brengt schaarste aan grondstoffen en een enorme inflatie met zich mee. De prijzen van voeding, en dus ook brood, stijgen in twee jaar tijd met ruim 20%. De lonen stijgen in eerste instantie onvoldoende mee en de koopkracht daalt.

Activiteiten voor imagoverbetering

Ondanks alle tegenslagen zien we dat de activiteiten vanuit de sector, zoals de broodcampagnes maar ook het verbeteren van het zoutgehalte in brood met Bakkerszout 2.0 en het onderzoek naar graan van Nederlandse bodem (TKI-Baktarwe), een gunstig effect hebben op het imago van de bakkerij en de broodconsumptie. We spelen bewust in op nieuwe maatschappelijke ontwikkelingen, trends en overheidsbeleid zoals de NAPV (Nationale Aanpak Product Verbetering) en de NES (Nationale Eiwit Strategie).

Het imago van brood op dit moment heel positief; de consument ziet brood als een gezond, voedzaam, vertrouwd en betaalbaar product. Duurzaam ook. Beide goede uitgangsposities voor de toekomst.

2024: Onzekerheid en afwachten

Inflatie

Hoewel de inflatie afneemt, rond 3,5% (HICP in 2024/Bron: CBS), blijven de voedselprijzen hoog. Gezien de gestegen kosten van de afgelopen jaren is het volgens Rabo Research ook maar de vraag of en in welke mate de consumentenprijzen ook een daling gaan laten zien.

Groei, vertrouwen en koopkracht

De economische groei in 2024 is beperkt tot 0,6% (prognose bbp). Het vertrouwen van consumenten is door diverse factoren als corona, de sterke inflatie, de energiecrisis en de diverse oorlogen behoorlijk geschaad (-22 in oktober 2024 – CBS). Consumenten zijn voorzichtiger en sparen een groot deel van hun inkomen (Cijferupdate foodretailmarkt oktober 2024 FSIN). Winkelwagens zijn nog steeds minder gevuld en ook het herstel van de foodservice, out-of-home (na-ijl effect corona) gaat slechts geleidelijk. In 2024 zal circa 29,8% van de foodomzet via de out-of-home markt gaan, terwijl dat vóór covid-19 33% was (Cijferupdate foodretailmarkt oktober 2024 FSIN).

Toch zien we dat de onzekerheid bij consumenten langzaam afneemt, wat een positief effect zal hebben op de uitgaven en het consumptiepatroon. Al zien we dat nog niet direct terug in de broodconsumptie in 2024. De eerste inschatting laat een daling zien van 3% op het totaal volume brood. De buitenshuis consumptie stijgt maar met name de thuisconsumptie staat onder druk. Met name de ambachtelijke bakker levert fors in, maar ook de broodverkoop in supermarkten staat onder druk.

Bron: CBS / YouGov

Grondstoffen

De markt voor tarwe is in 2024 enigszins tot rust gekomen. De termijnmarkt zit weer rond het niveau van voor de oorlog in Oekraïne. Daarnaast is er op dit moment voldoende aanbod van tarwe vanuit andere werelddelen. Kwalitatief is er nog wel een probleem. Door weinig zonuren en veel regen is baktarwe met 12,5% eiwitgehalte of meer niet dik bezaaid (Rabo Research).

Arbeidskrapte

De krapte op de arbeidsmarkt voelen we inmiddels allemaal en zorgt zelfs voor volledige bedrijfssluitingen. De helft van alle bakkers heeft openstaande vacatures die niet ingevuld kunnen worden en ruim 75% van alle medewerkers ervaart extra werkdruk door te weinig personeel.

Supermarkt versus ambachtelijke bakker

De bakkerijsector heeft in 2024 te maken met snel oplopende kosten als loon-, energie- en grondstofkosten en kosten voor verduurzaming. Supermarkten zien volumes teruglopen en marges dalen, o.a. door hoge derving en zelfscankassa’s. Toch zijn er ook pluspuntjes, denk aan de groei van de online omzet en ook meer Nederlanders kopen brood in de supermarkt. Wel zien we dat de consument bewuster zijn geld uitgeeft en minder en minder vaak koopt.

Ambachtelijke bakkerijen hebben het ook in 2024 heel zwaar. De totale omzet en het volume dalen terwijl de kosten stijgen. De daling komt met name door het verlies in het aantal klanten. Veel klanten switchen naar de supermarkt. Het prijsverschil met de supermarkt groeit en dit maakt de supermarkt een nog geduchtere concurrent. (Cijferupdate foodretailmarkt oktober 2024 FSIN).

Opvallend is wel dat klanten die bij de ambachtelijke bakker komen váker komen en meer meenemen.

Als de trend zich doorzet zal het ambacht binnen de inhome markt voor brood onder het volumeaandeel van 10% uitkomen en dat is bijzonder triest. Voor banket zal het aandeel onder de 5% kunnen uitkomen en ook dat baart natuurlijk zorgen.

Ook daalde in de eerste helft van 2024, het aantal bakkerswinkels met 37 winkels, wat een daling is van -1,1% ten opzichte van begin 2024. De daling is wel minder dan in 2023, toen daalde het aantal winkels met 77 (Locatus). Het goede nieuws is wel dat het aantal inschrijvingen van bakkers bij de Kamer van Koophandel stijgt. Het zijn vaak start-ups en kleine onderscheidende ondernemingen, dus het verschil in volume zullen zij (nog) niet goedmaken. Wel een hoopgevende trend voor de toekomst.

2025 … en verder

Macrocijfers (Macro Economische Verkenning MEV, september 2024)

In 2025 trekt de economie aan met 1,5% door de dalende rente, een aantrekkende wereldhandel en een stijgende consumentenvraag. In 2025 verwacht het CPB herstel van de consumptie (+2,7%). En door de plannen in de miljoenennota gaat iedereen er qua koopkracht een klein beetje op vooruit (+0,7%), de middeninkomens het meest, namelijk met 1,1%. Dit heeft een positief effect op de bestedingen, al blijft de internationale economische en politieke situatie met grote onzekerheden omgeven.

Stabilisatie volume, kostenstijging en arbeidskrapte

Ondanks dat de prognoses voor de bakkerij op lange termijn goed zijn (zie ook Strategische Visie 2040 Bakkerijketen), zijn we helaas nog niet door de magere jaren heen en dat geldt ook voor 2025. Hogere omzetten verbloemen de stabilisatie van het volume, door kostenstijgingen staan marges onder druk en arbeidskrapte lijkt nog niet op zijn dieptepunt.

De hoge kosten blijven voor ondernemers in de bakkerij een uitdaging, ondanks dat de wereldmarktprijzen van bijvoorbeeld graan de komende tijd redelijk stabiel zullen blijven (bij geen grote geopolitieke ontwikkelingen). Andere grondstofprijzen als chocola en suiker zullen naar verwachting verder stijgen. Dit geldt ook voor personeels- en huurkosten. De verwachting is dat de huurkosten al snel met 5 tot 6% per jaar zullen stijgen en de loonkosten met circa 6% per jaar (Rabo Research). Daarnaast staat de werktijd ter discussie. Hoeveel uur is een voltijd dienstverband nog in de toekomst? En ook het minimaal loon lijkt verder omhoog te gaan.

De personeelskosten drukken zwaarder voor kleine ambachtelijke ondernemers dan bij de industrie. De personeelskosten zijn eenvoudig een groter deel van de totale kosten.

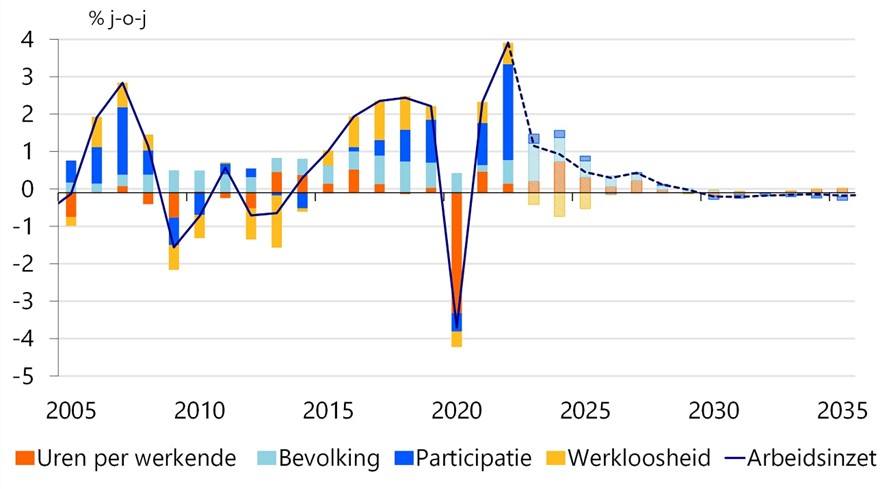

Arbeidskrapte is structureel. Het aanbod van arbeidskrachten zal zelfs de komende jaren omslaan van een beperkte groei naar stagnatie en krimp (Rabo Research). Voor zover er in de komende jaren nog wel sprake is van lichte groei, komt deze vooral uit een hogere deelname van 65-plussers aan het arbeidsproces, mede door de verhoging van de AOW-leeftijd.

Daarnaast zien we sterk teruglopende aantallen leerlingen op de bakkerij-opleidingen en een sterk dalend aantal gediplomeerden (- 35% in 5 jaar). Een trend die zich nog verder zal voortzetten. Daar staat tegenover dat de uitstroom vanuit de bakkerij de komende jaren verdubbelt, waarmee het gat tussen instroom en uitstroom snel zal stijgen. Een zorgwekkende situatie.

Arbeidscapaciteit in Nederland

Veranderende consumenten

De consument is flink in beweging, kiest andere producten, wisselt in aankoopkanalen en heeft andere koopmotieven dan voorheen. Gezondheid en duurzaamheid heeft en behoudt hierbij een hoofdrol. Consumenten zullen daarnaast de komende jaren nog meer kiezen voor gemak en zijn bereid hiervoor de portemonnee te trekken, ook in deze tijden.

Gezondheid

Ondanks de minder gevulde winkelwagens neemt de gezondheidstrend in voeding nog steeds verder toe. Zo hebben vier op de tien Nederlanders (44%) de afgelopen zes maanden veranderingen in hun gedrag doorgevoerd om gezonder te leven (MKB-Nederland). Meer bewegen speelt hierin een hoofdrol, gevolgd door gezonder of beter eten. Het percentage stijgt daarmee harder dan afgelopen jaren. Gezondheid lijkt het meest gekoppeld te worden aan het ontbijt en het diner. Brood heeft daarbij een bijzonder goed imago.

Een belangrijke trend in voeding is de dalende vleesconsumptie en de daarmee gepaarde vraag naar plantaardige eiwitten. Bijna alle supermarkten hebben hierin ondertussen een actief beleid. Jumbo, Lidl, Albert Heijn zijn leidend in deze transitie.

Gezonde voeding is één van de belangrijke wapens in de strijd tegen leefstijl-gerelateerde ziektes. Naast het verbeteren van de kwaliteit van leven op individueel niveau, kan het terugdringen van leefstijl gerelateerde ziektes ook bijdragen aan het beteugelen van de oplopende zorgkosten op nationaal niveau. Gezonde voeding is daarmee een belangrijk maatschappelijk thema, ook voor de overheid.

Duurzaamheid

Brood wordt gezien als duurzaam. En dit is een uitstekende uitgangspositie voor de toekomst. Uit onderzoek in opdracht van NBC (uitgevoerd door B2sense) blijkt dat naast vezels en volkoren (als hele graankorrel) plantaardig eiwit het imago van brood verder kan versterken en zelfs een nieuw aankoopmotief is om brood te kopen. Nu al komt 47% van alle plantaardige eiwitten die Nederlanders consumeren uit brood. Brood is daarmee marktleider in inname van plantaardige eiwitten.

Willen we als bakkerij echt met duurzaamheid aan de slag, dan is samenwerking in de keten een vereiste. We zullen meer moeten denken vanuit onze grondstoffen en met name graan. Hiervoor zullen we terug de keten in moeten.

Gemak

De gemak trend heeft binnen voeding de plaats in de top 3 verstevigd als het gaat over aankoopmotieven. Consumenten zijn ook bereid hiervoor te betalen tot zelfs 40% meer om het product op de gewenste plaats, het juiste moment en in de juiste vorm te verkrijgen. En dit in een tijd waar scherp wordt gekeken naar prijzen en kosten.

Marktverschuivingen

Op basis van de huidige cijfers en trends, lijkt het erop dat de langjarige dalende tendens binnen het ambacht zich ook in 2025 verder zal voortzetten. Supermarkten zullen naar alle waarschijnlijkheid hun marktaandeel in 2025 nog verder uitbreiden en zullen zich meer gaan richten op kwaliteit en gezondheid, waarmee de concurrentiedruk richting ambachtelijke ondernemers alleen maar hoger wordt. Ook de lange openingstijden van supermarkten werkt in hun voordeel.

Toch krijgen ook supermarkten te maken met meer concurrentie. Maaltijdboxen, maaltijdbezorging, boodschappenbezorging of flitsbezorging zijn oplossingen die consumenten tijd en inspanning besparen.De verwachting is dat in 2030 zo’n 15 tot 20% van alle boodschappen online besteld en bezorgd wordt. Daarnaast zal de out-of-home consumptie stijgen. Iets waar ook het ambacht van zou kunnen profiteren.

Het ambacht zal duidelijke keuzes moeten maken en moeten accepteren dat ze niet alles voor iedereen kunnen blijven bakken. Onderscheidend vermogen is en blijft een belangrijk fenomeen voor het ambacht. Daarnaast dient er een focus te zijn op de kosten en dit houdt ook in dat ondernemers processen opnieuw in kaart moeten brengen of meer samenwerking opzoeken.

Vooruitzicht na 2025

Ook na 2025 blijft de economische groei bescheiden met gemiddeld 1,4%. De inflatie wordt geraamd op gemiddeld 1,7% (CBS). Deze situatie zal zich handhaven tot en met 2028, daarna is het moeilijk een raming te geven.

Uit het Behavior Change onderzoek 2024 van YouGov blijkt dat de zorgen over het kunnen rondkomen afnemen en er voor consumenten weer meer ruimte voor luxe en verwennen komt, oftewel luxere producten en buiten de deur eten. Naarmate de zorgen over budget stabiliseren, groeien ook weer andere zorgen als gezondheid en duurzaamheid, zeker als het gaat om eten zal dit weer belangrijker worden. Gezondheid en duurzaamheid zullen dus een belangrijk onderdeel blijven voor consumenten. De overheid zet in op een plantaardig voedingspatroon en ook retailers en fabrikanten lijken deze weg in te gaan. Met brood hebben we een prima product om op deze trend in te spelen. NBC is zich aan het oriënteren hoe we de bakkerij een hoofdrol hierin kunnen geven. De basis hiervoor is vastgelegd in de Strategische Visie 2040 Bakkerijketen. Een visie die inmiddels door veel branchepartijen is omarmd en in 2025 concretere opvolging krijgt.

Zes hoofdtrends op lange termijn

1. Arbeidskrapte: We moeten ons als bakkerij realiseren dat we in de toekomst innovatiever moeten worden en kijken hoe we medewerkers efficiënter inzetten en werkzaamheden verder automatiseren, robotiseren of digitaliseren. Het hebben van voldoende werknemers is in de toekomst geen gegeven meer, we zullen moeten concurreren in een schaarse markt met andere sectoren en daarmee ontstaat er een nieuwe realiteit.

2. Gezondheid: Het thema gezondheid neemt verder in belang toe. Als aankoop-motief voor bakkerijproducten, maar ook voor onze eigen werknemers. We zullen innovatief moeten zijn en nieuwe mogelijkheden als plantaardig (eiwit) moeten benutten. Qua medewerkers zullen we meer moeten werken aan welzijn, behoud en duurzame inzetbaarheid.

3. Verwennen mag, maar dan wel verantwoord: We dienen ons aanbod van luxe broodsoorten, gebak en banket meer aan te laten sluiten op de wensen van consumenten en overheid: gezonder, lichter en kleinere smaakvolle traktaties.

4. Gemak: Gemak blijft in belang toenemen en de consument is bereid hiervoor in de buidel te tasten. Vooral oplossingen die de consument tijd en inspanning besparen zullen aanslaan. Van online bestellen en bezorgen, tot aan ready-to-eat.

5. Lunch: Het lunchmoment neemt in belang toe, zeker in de out-of-home markt. Het lunchmoment is voor brood het grootste moment in volume en dit schept kansen maar daarmee neemt de concurrentie om dit eetmoment neemt ook toe. Out-of-home kanalen proberen ook steeds meer klanten voor de lunch te trekken, maar ook supermarkten en ambachtelijke bakkers gaan mee in de trend van gemak en bieden ook steeds meer ready-to-eat broodjes aan.

6. Duurzaamheid: Een trend die al zich langere tijd ontwikkelt en waar onderwerpen als voedselverspilling en energietransitie ondertussen niet meer weg te denken zijn. De komende jaren zal duurzaamheid op deelgebieden in belang snel toenemen en geldt ook voor activiteiten op het snijvlak en gezondheid en energie.